Alors qu’entre la dernière semaine de mars et la première d’avril, les importations américaines depuis la Chine se sont effondrées de 64 % en raison des droits de douanes, Donald Trump a encore fait monter d’un cran son arsenal protectionniste avec de nouvelles taxes portuaires annoncées jeudi dernier [17 avril]. Ces mesures, qui doivent s’appliquer d’ici six mois, visent les navires produits en Chine, a fortiori – mais pas seulement – lorsqu’ils sont opérés par des compagnies chinoises. Velléités de relancer l’industrie navale aux États-Unis, conséquences sur les taux de fret et la rentabilité des grands armateurs internationaux, recomposition des flux mondiaux … Afin d’y voir plus clair, notre partenaire la Newsletter BLOCS a interrogé Antoine Frémont, Professeur du Conservatoire National des Arts et Métiers, titulaire de la chaire transports, flux et mobilités durables.

BLOCS. Outre les droits de douanes, des taxes portuaires ont été annoncées par l’administration Trump jeudi dernier [17 avril] à l’encontre des navires chinois. Quel pourrait être leur impact sur le commerce maritime ?

Antoine Frémont. Ce projet de taxer les navires construits en Chine lorsqu’ils entrent dans les ports américains, a fortiori ceux qui appartiennent à des compagnies chinoises, s’apparente en réalité à de nouveaux droits de douane.

C’est une couche supplémentaire dans le virage protectionniste, qui crée une opposition frontale, non seulement en Chine, mais dans les ports américains, où les chargeurs pointent les conséquences pour l’économie américaine. Cela pourrait constituer un nouveau facteur alimentant une spirale inflationniste à venir.

La question est : dans quel délai les conséquences de toutes ces mesures se feront sentir sur les approvisionnements aux États-Unis, de manière concrète, dans les supermarchés ? Certes, ces taxes portuaires frapperont plus durement les armateurs chinois, tels que Cosco, que les non-chinois comme CMA CGM. Et certes, le projet a été adouci par rapport à ce qui avait été annoncé initialement. Mais on estime tout de même le surcoût pour les importations à 30 milliards de dollars par an. Et à la fin, cela se répercutera nécessairement sur le consommateur.

Les nouvelles taxes américaines sur les navires chinois

Ces nouvelles mesures, dévoilées le 17 avril dernier, ont été prises au titre de la section 301 du Trade Act de 1974, à l’issue d’une enquête lancée par l’US TR sous l’administration Biden. Voici les principales :

Mesures entrant en vigueur dans 180 jours (soit début octobre) s’appliquant aux navire de fabrication chinoise :

- 18 dollars par tonne nette (120 USD/conteneur) la première année, puis une hausse de 5 USD/an les trois années suivantes ;

- Taxe à chaque visite aux Etats-Unis (et non par port visité) dans la limite de cinq fois par navire et par an

Exemple de coût : pour un porte-conteneur de 24 000 boites, 2,88 millions USD.

Mesures s’appliquant aux sociétés chinoises opérant des navires non fabriqués en Chine

- 50 USD par tonne nette la première année ;

- 30 USD/an supplémentaires les trois années suivantes.

Mesures spécifiques les portes véhicules et GNL

- Taxe de 150 USD par « Car Equivalent Unit » non seulement pour les navire porte-véhicules de fabrication chinoise mais également de fabrication « non-américaine ».

- Restrictions à venir sur les navire de transport du GNL de fabrication non-américaine.

La rédaction du Moci

Sources : Texte de l’USTR; Les Echos

BLOCS. L’intention affichée est néanmoins de relancer l’industrie navale américaine, qui était dominante au sortir de la Seconde Guerre mondiale, mais ne représente plus que 0,1 % des constructions au niveau mondial. Les taxes sont d’ailleurs accompagnées de mesures incitatives en faveur des navires « Made in USA ». Est-ce réaliste ?

Antoine Frémont. C’est en effet l’objectif affiché. Il y a, côté américain, une prise de conscience d’une trop forte dépendance quant à la maîtrise des flux commerciaux. 80 % des navires sont aujourd’hui construits en Asie orientale, avec le trio Chine – Corée du Sud – Japon, qui est très dominant.

L’industrie navale étant un exemple emblématique du mouvement de désindustrialisation qui a eu lieu aux États-Unis, et en Europe, les Américains donnent l’impression de vouloir renverser cette situation du jour au lendemain, ou en quelques mois, mais c’est impossible. Si ces trois pays asiatiques se sont progressivement imposés, c’est grâce à une stratégie de long terme, au service de leur commerce extérieur.

« Plusieurs facteurs poussent dans le sens d’une baisse des taux de fret »

BLOCS. Mais aujourd’hui, c’est la Chine qui se taille la part du lion, et que Trump a dans le viseur …

Antoine Frémont. Oui, mais encore une fois, la position chinoise ne sera pas remise en cause en un claquement de doigt. Initialement, la Corée et le Japon étaient leaders et la Chine plutôt leur sous-traitante, puis les acteurs chinois sont devenus eux-même constructeurs. Et de constructeurs de navires plutôt basiques, ils sont montés en gamme vers des appareils sophistiqués.

Désormais, la moitié des navires construits dans le monde le sont en Chine. Donc ce n’est pas en six mois, ni même en deux ans, simplement à coup de taxes, que les États-Unis vont rouvrir par miracle des chantiers de construction navale sur leur territoire, a fortiori à des prix compétitifs, proches de ceux du marché.

Recréer de telles filières nécessite non seulement d’avoir l’appareil industriel, mais de disposer des compétences et de la main d’œuvre, y compris étrangère … Or l’administration Trump s’attaque en même temps aux flux migratoires. On nage dans les contradictions.

BLOCS. Quelle pourrait être l’incidence des mesures trumpiennes sur les armateurs ? S’oriente-t-on vers une baisse de la demande, et donc vers une diminution des taux de fret ?

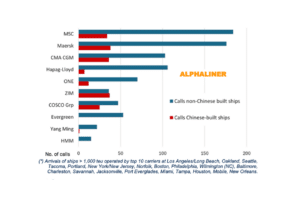

Antoine Frémont. Pour ce qui est des taxes portuaires, l’impact dépendra de la part des navires construits en Chine utilisés jusqu’ici par les différentes compagnies internationales dans les ports américains (voir graphe ci-dessous).

Mais, plus généralement, ce choc protectionniste est en train de perturber la mécanique du transport maritime conteneurisé, qui suit habituellement des itinéraires réguliers, des boucles reproduites chaque semaine, comme des lignes de train. C’est ainsi cette régularité, cette fiabilité, qui a permis de bâtir des chaînes de valeurs à l’échelle mondiale. L’impact à long terme est difficile à prévoir. Mais aujourd’hui, plusieurs facteurs poussent en tout cas dans le sens d’une baisse des taux de fret – des prix du fret maritime.

BLOCS. À quels facteurs faites-vous allusion ?

Antoine Frémont. D’abord, les différents acteurs économiques sont dans une posture attentiste face au climat d’incertitude, comme l’ont montré les nombreuses annulations d’embarquements de la Chine vers les États-Unis. Cela se traduit par un ralentissement de l’activité mondiale.

Deuxième facteur : les grands armements reçoivent en ce moment les porte-conteneurs neufs qui avaient été massivement commandés à la sortie du Covid, dans une période de déficit de capacité et d’inflation en raison de la reprise de l’activité économique.

Donc nous avons désormais une augmentation de l’offre – l’arrivée de ces nouvelles capacités – qui intervient dans une conjoncture mondiale déprimée, d’où une chute des taux de fret en perspective. Ceux-ci s’étaient à peu près maintenus jusqu’ici en raison des complications en Mer rouge, qui impliquent de rallonger la route en passant par le Cap de Bonne Espérance, et donc d’utiliser plus de navires. Mais aujourd’hui les taux de fret ont bel et bien tendance à baisser.

« Les compagnies maritimes semblent solides… »

BLOCS. Pour autant, la rentabilité des grands armateurs est-elle menacée ?

Antoine Frémont. C’est une très bonne question. Le marché du transport conteneurisé est oligopolistique, hyper concentré. Son histoire a été celle d’une succession de crises de surcapacités qui ont chacune amené à des concentrations. Donc, les cinq plus gros acteurs [l’italo-suisse MSC, le danois Maersk, le français CMA CGM, le chinois Cosco Shipping et l’allemand Hapag-Lloyd] se partagent l’essentiel du marché.

Ces mastodontes opèrent de surcroît des méga-navires. Ce gigantisme implique d’importantes économies d’échelle : le coût par conteneur transporté est faible, et donc cela leur permet de résister même quand les taux de fret sont bas … à condition que les navires soient remplis.

En somme, il est clair que l’on risque d’entrer en zone de turbulence, avec ces nouvelles capacités qui arrivent. Mais en même temps, ces compagnies semblent solides, d’autant qu’elles ont amassé à la suite du Covid des recettes inédites qui leur ont aussi permis de se diversifier au-delà du transport maritime, et de leurs fonctions initiales pures. Comme CMA CGM, ou Maersk, ces entreprises ont racheté de nombreux acteurs dans la logistique, afin d’intégrer verticalement les chaînes de transport.

BLOCS. Vous attendez-vous à une reconfiguration massive des flux du transport maritime ?

Antoine Frémont. Oui, déjà la réaction à court terme est impressionnante. Dans les ports chinois, des embarquements de conteneurs ont été massivement stoppés par les exportateurs au vu des tarifs douaniers qui les attendaient à l’arrivée aux États-Unis. Un autre phénomène a été d’expédier un maximum de marchandises vers le marché américain avant que les droits de douane ne soient en place.

« L’isolationnisme américain pourrait aboutir sur une accélération de l’intégration économique des pays d’Asie orientale »

BLOCS. Et à plus long terme ?

Antoine Frémont. À plus long terme, j’imagine l’isolationnisme américain aboutir sur une accélération de l’intégration économique des pays d’Asie orientale déjà à l’œuvre bien avant Trump.

Des puissances comme la Chine, la Corée du Sud, ou Taiwan, sont désormais montées en gamme, et font de la sous-traitance chez des pays moins avancés, tels que le Vietnam, la Malaisie, l’Indonésie ou le Bangladesh. Ce phénomène pourrait s’intensifier, et s’élargir, à l’Inde notamment.

C’est difficile à conceptualiser, car les États-Unis restent la première économie, avec 20 % du PIB mondial. Mais le choc protectionniste de Trump pourrait redessiner les cartes dans ce sens : cet espace asiatique est un cœur manufacturier pour le monde, le premier marché pour le transport conteneurisé. Et d’ailleurs, c’est davantage là que se situe le dynamisme démographique qu’aux États-Unis ou en Europe, lesquels, si on tire un peu le trait, pourraient devenir la périphérie du monde.

Propos recueillis par

la Newsletter BLOCS